Modelo Binomial: Guia Completo, Aplicações Financeiras e Integração com Cripto

O modelo binomial (ou binomial model) é uma das ferramentas mais poderosas e versáteis para a precificação de opções e a análise de risco. Embora tenha surgido no contexto dos mercados tradicionais, sua flexibilidade permite que seja adaptado ao universo das criptomoedas, DeFi e oráculos blockchain. Neste artigo aprofundado, você descobrirá a teoria por trás do modelo, como construí‑lo passo a passo, comparações com outros modelos, exemplos práticos em Python e, ainda, como integrá‑lo com oráculos em blockchain para obter dados de preço em tempo real.

1. O que é o Modelo Binomial?

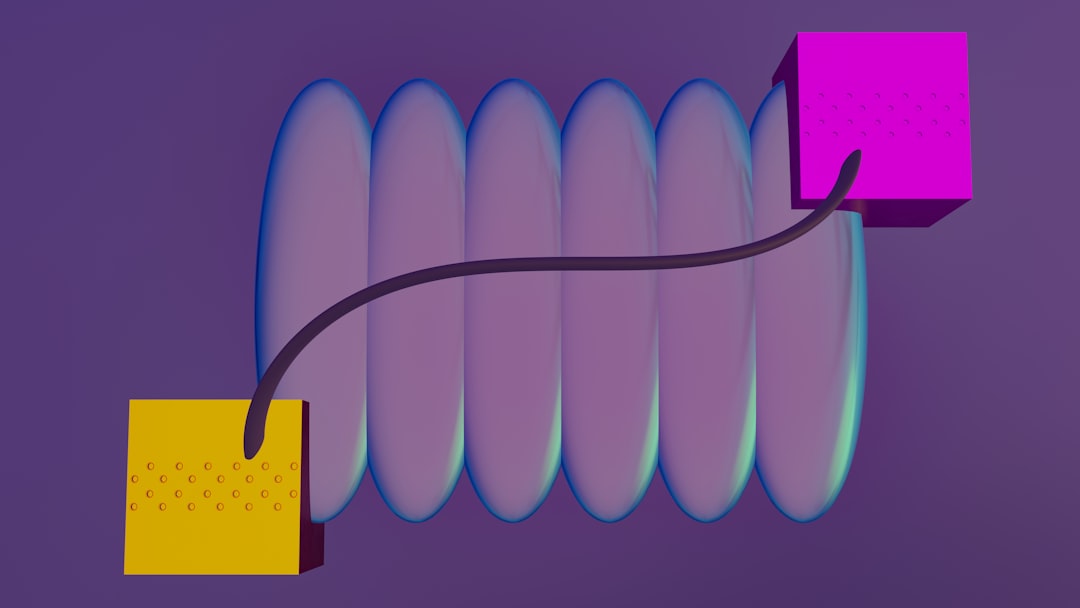

O modelo binomial descreve a evolução do preço de um ativo ao longo de períodos discretos, assumindo que, a cada passo, o preço pode subir (up‑move) ou descer (down‑move) por fatores fixos u e d. Essa estrutura cria uma árvore recombinatória que representa todas as possíveis trajetórias do ativo até a data de vencimento da opção.

2. Histórico e Fundamentação Teórica

Desenvolvido por Cox, Ross e Rubinstein em 1979, o modelo binomial surgiu como uma alternativa discreta ao modelo contínuo de Black‑Scholes. A principal vantagem foi a capacidade de lidar com condições de mercado mais realistas, como dividendos e volatilidade variável.

3. Construção da Árvore Binomial

Para montar a árvore, siga os passos abaixo:

- Definir parâmetros: preço atual S₀, taxa livre de risco r, volatilidade σ, tempo até o vencimento T e número de passos N.

- Calcular os fatores de movimento:

- u = e^{σ\sqrt{Δt}}

- d = 1/u

onde Δt = T/N.

- Probabilidade neutra‑ao‑risco: p = (e^{rΔt} – d) / (u – d).

- Gerar a árvore de preços: a cada nó, aplicar u ou d ao preço anterior.

- Valor da opção no vencimento: calcular o payoff (por exemplo, max(S_T – K, 0) para uma call).

- Retroceder na árvore: descontar o valor esperado usando p e a taxa livre de risco, ajustando para exercício antecipado se for americana.

4. Aplicações no Mercado Financeiro Tradicional

O modelo binomial é amplamente utilizado para:

- Precificação de opções de ações, futuros e swaps.

- Estratégias de hedging dinâmico.

- Valoração de opções exóticas (barrier, look‑back, Asian).

Ao comparar com o modelo de Black‑Scholes, o binomial oferece maior precisão quando a volatilidade não é constante ou quando há pagamento de dividendos.

5. Modelo Binomial vs. Black‑Scholes

| Critério | Modelo Binomial | Black‑Scholes |

|---|---|---|

| Natureza | Discreta (passos) | Contínua |

| Flexibilidade | Alta (dividendos, early exercise) | Baixa |

| Complexidade Computacional | O(N²) – aumenta com N | Fechada – rápido |

| Precisão | Melhor para opções americanas | Ideais para europeias |

6. Uso em Criptomoedas e DeFi

Com a explosão das finanças descentralizadas (DeFi), investidores precisam de modelos que considerem alta volatilidade e dados de preço on‑chain. O modelo binomial pode ser adaptado para:

- Precificar opções de tokens ERC‑20, como WBTC ou stablecoins.

- Estruturar produtos derivados em plataformas como Hegic ou Opyn.

- Integrar com Chainlink Oracle Rede para obter preços de mercado confiáveis.

Ao combinar a árvore binomial com oráculos, garantimos que os parâmetros de volatilidade e taxa livre de risco reflitam o estado real da rede, reduzindo o risco de arbitragem.

7. Implementação Prática em Python

import numpy as np

def binomial_option_price(S0, K, T, r, sigma, N, option='call', american=False):

dt = T / N

u = np.exp(sigma * np.sqrt(dt))

d = 1 / u

p = (np.exp(r * dt) - d) / (u - d)

# Preços na maturidade

ST = np.array([S0 * (u ** j) * (d ** (N - j)) for j in range(N + 1)])

payoff = np.maximum(0, ST - K) if option == 'call' else np.maximum(0, K - ST)

# Retrocesso

for i in range(N, 0, -1):

payoff = np.exp(-r * dt) * (p * payoff[1:] + (1 - p) * payoff[:-1])

if american:

S = S0 * (u ** np.arange(i)) * (d ** (i - np.arange(i)))

early_ex = np.maximum(0, S - K) if option == 'call' else np.maximum(0, K - S)

payoff = np.maximum(payoff, early_ex)

return payoff[0]

price = binomial_option_price(S0=50000, K=52000, T=0.5, r=0.05, sigma=0.8, N=100, option='call', american=True)

print(f"Preço da opção de Bitcoin: ${price:,.2f}")

O código acima demonstra como calcular o preço de uma opção americana de Bitcoin usando 100 passos. Ajuste sigma e r com dados obtidos de Investopedia ou de oráculos de preço on‑chain.

8. Vantagens e Limitações

- Vantagens:

- Modelagem de early exercise (opções americanas).

- Facilidade de incorporar dividendos e custos de transação.

- Visibilidade total da estrutura de risco em cada nó.

- Limitações:

- Complexidade computacional cresce exponencialmente com N.

- Sensível a escolhas de u, d e p – requer calibração cuidadosa.

- Não captura efeitos de salto de preço (para isso, use modelos de salto‑de‑poisson).

9. Como Integrar com Oráculos Blockchain

Para que o modelo binomial reflita a realidade do mercado cripto, é essencial obter preços de forma confiável e sem manipulação. Oráculos em Blockchain desempenham esse papel, fornecendo feeds de preço descentralizados. O fluxo típico é:

- Contrate um oráculo (p. ex., Chainlink).

- Capture preço spot, volatilidade implícita e taxa de juros (em USDT ou stablecoins).

- Alimente esses parâmetros no script Python ou smart contract que executa a árvore binomial.

- Atualize periodicamente (ex.: a cada hora) para refletir mudanças de mercado.

Essa integração permite criar produtos financeiros automatizados, como opções de liquidação automática, diretamente em protocolos DeFi.

10. Estratégias de Hedging Usando o Modelo Binomial

Com a árvore em mãos, você pode derivar as Greeks (Δ, Γ, Θ, ν) de forma recursiva. Por exemplo, a Delta em cada nó é a diferença entre os valores da opção nos nós up e down, dividida pela diferença de preço do ativo subjacente. Essa informação auxilia na construção de estratégias de hedge dinâmico que são recalibradas a cada intervalo de tempo.

Conclusão

O modelo binomial continua sendo uma ferramenta essencial tanto para traders tradicionais quanto para entusiastas de cripto. Sua capacidade de modelar early exercise, incorporar dividendos e, sobretudo, ser adaptado a oráculos blockchain, abre um leque de oportunidades no desenvolvimento de produtos financeiros inovadores. Ao dominar a construção da árvore, a calibração de parâmetros e a integração com feeds de preço confiáveis, você estará pronto para criar estratégias de precificação e hedge mais robustas em 2025 e além.

Para aprofundar ainda mais, explore artigos como Cross Chain Swaps e Chainlink Oracle Rede, que complementam o uso avançado do modelo binomial no ecossistema DeFi.